兼职员工发放工资要发票还是做工资表?不懂的会计要被淘汰了

每个公司多多少少会涉及到劳务报酬的会计处理,但兼职(临时工)人员的工资要发票,还是列表?交税是如何交的?答案就在下文↓ ↓ ↓

PART 1 兼职工资如何交税?

Q 案例: 比如说,公司找了个程序猿,做了一个小程序,共花费3000元,但是做完,付钱了,没有发票,这种情况如何缴税?我们公司应该如何做帐呢? A 答: 劳务报酬缴税,每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算,余额便为应纳税所得额。 劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数 以上面为例计算如下: 预扣预缴税额=(3000-800)*0.2=440,所以程序员能拿到手的工资就是2560元。

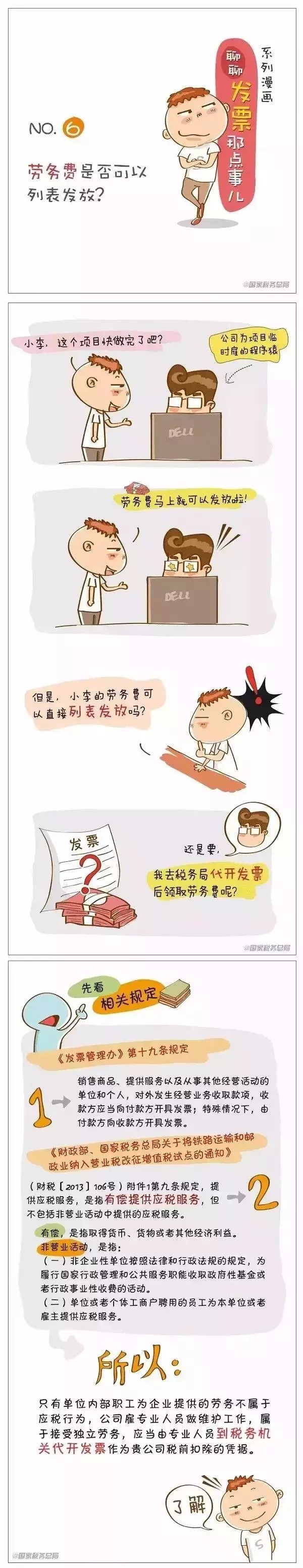

那我们公司如何做帐呢?首先我们明确一点,我们和程序员之间是劳务关系,不属于雇佣关系,那劳务费到底是要发票还是列表发放呢?看看国税局是怎么说的:

PART 2 什么是劳务报酬? 劳务报酬如何缴税?

新的个人所得税规定,工资薪金、劳务报酬、稿酬、特许权使用费四项并入综合所得,一并适用综合税率表。下面我们就来了解一下劳务报酬到底是怎么回事吧!

1、劳务报酬是什么?

劳务报酬所得是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、代办服务以及其他劳务取得的所得。

2、劳务报酬的预扣预缴率

3、劳务报酬”次”和”月”的规定

劳务报酬所得属于一次性收入的,已取得该项目收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

4、综合所得汇算清缴

根据《中华人民共和国个人所得税法》第六条规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

PART 3 劳务报酬不缴税也要申报!

Q 问: 单位向个人支付劳务报酬所得每次不超过800元,需要申报个税吗? A 解析: 劳务报酬所得每次收入未超过800元的,由于计算预扣预缴时,“劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算”,所以应预扣预缴个人所得税税额为0。 预扣预缴/代扣代缴/应缴税额为0,并不代表不需要申报。比如:某居民个人月工资4200,不考虑其他特殊情况,当月肯定不需要预扣预缴个人所得税,但是也需要申报。 新个税对居民个人取得工资薪金、劳务报酬所得、稿酬所得、特许权使用费按照汇总为综合所得。且办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。 也就是说,如果劳务报酬所得每次收入未超过800元,不申报必然会导致汇算清缴时综合所得的应纳所得额不准确,进而造成税款流失。

PART 4 故意混淆劳务工资申报, 这样发工资容易被查!

自从发票管控越来越严之后,很多企业想虚开都找不到票了!这个时候大多数公司就会在工资上动手脚,特别虚列人员工资 、把在职人员工资按劳务发放,故意混淆劳务和工资申报等情况经常发生,特别是建筑行业、劳务公司、高新企业需要特别注意,以后不能再这样做了,小心要被请去“喝茶”了~

案例解析:前段时间公告过这样一件案例,我就简单给大家概括一下“某高新企业人为降低职工总人数,将在职人员工资通过劳务费形式列入成本费用发放,故意混淆劳务和工资,以达到少缴纳养老保险和享受企业所得税优惠政策的目的,最后导致被税务稽查!”这个案子应该还没判下来,罚款是跑不了了,以后高新企业能够享受到的优惠也甭想了!

关注“盛初智能财税”公众号

即时获取更多财税资讯干货

声明:本文来源国税局、上海税务、税来税往,版权归原作者所有,如有违规、侵权请联系我们删除。